Във все повече страни тя се обвързва с продължителността на живота

ОИСР изчислява, че възрастта за пенсиониране в държавите членки ще се повиши до средата на 2060 г. средно с две години. Това се посочва в анализ на Дрезденския клон на института ifo, който показва ползата от обвързването на възрастта за пенсиониране с нарастващата продължителност на живота.

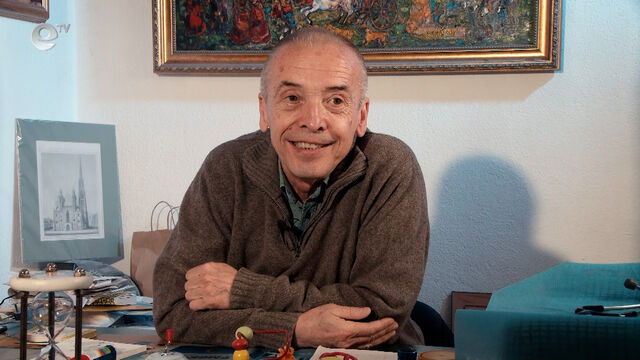

„Някои от нашите съседни държави вече са решили да направят това, като Холандия, Швеция и Финландия“, казва експертът по пенсионните въпроси на ifo Йоахим Рагниц. В Холандия важи следното правило: ако хората живеят три години повече, те трябва да работят две години повече и да получават още една година пенсия. Това би означавало, че съотношението на пенсионерите към работещото население ще остане стабилно на около 40 процента след 2040 г., вместо да се повиши до почти 50 процента, както се прогнозира в момента.

Също така би било добре да се обмисли вече да не се обвързват увеличенията на пенсиите с увеличенията на заплатите, както беше досега, а с инфлацията, която обикновено е по-ниска. Това би забавило нарастването на разходите за пенсии. Често има призиви за включване на самостоятелно наетите лица и държавните служители във плащането на вноски, но изследователите на ifo твърдят, че това няма смисъл. Това решение би облекчило пенсионните фондове в краткосрочен план, но в дългосрочен плащанията за тези групи биха били значително по-високи, отчасти защото те имат по-голяма продължителност на живота.

През 2021 г. Германия е похарчила около една пета от своя брутен вътрешен продукт (БВП) за обезщетения на различни системи за социално осигуряване. Разходите възлизат на над 700 милиарда евро. Най-голям дял от това се пада на задължителната пенсия (GRV) и здравното осигуряване (GKV). За сравнение безработицата, медицинските грижи и застраховката срещу злополука са причинили значително по-ниски разходи. Поради застаряването на населението и нарастващата продължителност на живота държавните разходи за финансиране на системите за социална сигурност нараснаха рязко. По отношение на БВП, разходите за задължително пенсионно осигуряване почти не са се променили през последните 20 години и са между 9,2% и 10,8% от БВП.

В миналото проблемите с финансирането на разходите за пенсии, произтичащи от демографските условия, бяха решени чрез поделяне на разходите между работещото население и пенсионерите по старост (чрез намаляване на относителното ниво на пенсията). Постепенното увеличаване на възрастта за пенсиониране от 2012 г. до 67 години през 2031 г. също трябва да се разбира като споделяне на тежестта.

Съобщението на федералното правителство, че нивото на пенсиите трябва да се стабилизира в дългосрочен план на ниво от 48% от нетния среден доход на всички осигурени лица и че възрастта за пенсиониране не трябва да се увеличава повече, неизбежно води до нарастваща тежест върху работещото население в съществуващата система, се посочва в анализа. Според авторите му това може да стане или чрез увеличаване на вноските за пенсионно осигуряване, или чрез увеличаване на финансираните от данъци федерални субсидии. Симулационните изчисления показват, че при изключително данъчно финансиране през 2050 г. около 60% от федералния бюджет ще трябва да отива в пенсионните фондове.

За да се запази финансовата жизнеспособност на пенсионната система в бъдеще, възрастта за пенсиониране може да бъде увеличена въз основа на правилата на задължителната застраховка. Ако очакваната продължителност на живота се увеличи, възрастта за пенсиониране също трябва да бъде коригирана, за да се поддържа връзката между периода на получаване на пенсия и периода на вноските постоянна. Например, можете да разделите три години допълнителна продължителност на живота на две допълнителни години работа и една година пенсиониране (правило 2:1). Такъв регламент вече е приложен в Холандия например. В Швеция е планирано да влезе в сила през 2026 г. В други страни увеличаването на продължителността на живота понякога се отразява изцяло в пенсионната възраст. Като алтернатива може да се използва и очакваната продължителност на живота при добро здраве (години на живот в добро здраве). Това подкопава аргумента, че човек има малка допълнителна продължителност на живота в напреднала възраст поради по-лошо здраве. Данните показват, че дългосрочната продължителност на живота в добро здраве след 65-годишна възраст също се е увеличила значително. В Германия тя се е увеличила от 7,1 на 11,4 години за жените и от 6,9 на 10,2 години за мъжете между 2010 г. и 2021 г.

i

ПОГЛЕД КЪМ ЕВРОПЕЙСКИТЕ СЪСЕДИ

В Холандия законоустановената възраст за пенсиониране се определя въз основа на оценките на Статистическата служба за оставаща продължителност на живота след 65 години, като се използва правилото 2:1. След това социалното министерство информира парламента за установения резултат и изготвя съответен правилник. Новата възраст за пенсиониране влиза в сила пет години след публикуването, като тя не се подлежи на политическо предоговаряне.

Финландия вече определи връзката между възрастта за пенсиониране и очакваната продължителност на живота през 2017 г., а през 2027 г. възрастта за пенсиониране ще бъде коригирана за първи път въз основа на новия регламент. Нормалната възраст за пенсиониране се определя по такъв начин, че съотношението между работното време и (очакваното) време при пенсиониране да се запази на нивото от 2025 г. Възрастта за пенсиониране може да се увеличава или намалява с максимум два месеца годишно.

Швеция също ще обвърже възрастта за пенсиониране с очакваната продължителност на живота от 2026 г.

Като алтернатива или в допълнение към основаното на правила увеличаване на възрастта за пенсиониране, някои европейски страни прилагат и други механизми за облекчаване на тежестта върху своите пенсионни системи. Първата касае държавните служители и самостоятелно заетите лица, които бяха включени в държавната пенсионна система. Във Финландия държавните служители са интегрирани в държавната система още през 1970 г., а самостоятелно наетите лица от 1986 г. В първия се прилагат подобни правила като в частния сектор. Самостоятелно наетите пък трябва да плащат вноски както на служителите, така и на работодателите, но могат да приспадат платените вноски от данъка.

В Австрия самостоятелно наетите, както всички други осигурени лица, са длъжни да правят вноски от минимален месечен доход от 500,91 евро. При изчисляване на вноските се вземат предвид само доходи до максимум 6825,00 евро на месец (за всички останали осигурени лица, включително държавни служители сумата е 5850 евро. Държавните служители в Австрия постепенно се интегрират в задължителното осигуряване от 2004 г. насам.

В Швеция, както и във Финландия, самонаетите плащат вноски както на служителя, така и на работодателя. Държавните служители подлежат по същите правила както другите служители, които подлежат на социалноосигурителни вноски. В Швейцария самостоятелно наетите лица плащат вноска, свързана с дохода, между 4,35% и 8,1%.

В Германия обаче както самонаетите (с изключение на някои професионални групи), така и държавните служители са освободени от задължението да плащат вноски. Според Федералната статистическа служба (2023 г.) през 2021 г. в Германия е имало почти 1,8 милиона държавни служители и съдии, които биха могли да бъдат интегрирани в германската пенсионна система с разпоредби като тези в споменатите европейски страни, посочват експертите в анализа. Това обаче води до значителни трудности и нови искове за бъдещи изплащания. Тъй като средната продължителност на живота на държавните служители е по-висока от средната за населението, включването на тази група (без съпътстващи мерки) би довело до допълнителни финансови тежести.

В допълнение към увеличаването на възрастта за пенсиониране и включването на самостоятелно наетите лица и държавните служители в задължително пенсионно осигуряване, може да се започне и с коригиране на нивото на пенсията, съветват експертите. По-специално Австрия често е възхвалявана в медиите като добър пример за своята щедра пенсионна система. Нетният коефициент на заместване в Австрия за мъжете със среден доход е 87,1%, значително по-висок от този в Германия (52,9%). Похвалата обаче пренебрегва различното развитие на пенсиите в двете страни.

В Германия пенсиите обикновено се увеличават в съответствие с нарастването на заплатите. Това означава, че по-старите поколения също се възползват от увеличаването на производителността. В Австрия обаче фиксираната пенсия се коригира ежегодно със закон. Корекцията се основава главно на темпа на инфлация.

Какво да направите, за да се пенсионирате

В северноевропейските страни Швеция и Финландия нарастването на пенсиите е обвързано с правила. Финландия разчита на съставна формула за коригиране: 20% от увеличението на пенсиите се основава на ръста на заплатите, останалите 80% са свързани с индекса на цените. Подобно на Германия, ръстът на заплатите също се използва в Швеция като основа за актуализиране на пенсиите. От темпа на нарастване на заплатите обаче се приспадат 1,6 процентни пункта.

Швейцария обикновено коригира нивата на пенсиите по закон на всеки две години, като се взима предвид половината от ръста на цените и половината от ръста на заплатите – добре познатото швейцарско правило, което се ползва и в България.

Реформа на германската пенсионна система с процента на инфлацията би улеснила финансирането, тъй като съществуващите пенсии ще се увеличават по-малко с течение на времето, отколкото сега. В германската пенсионна система важи следното: ако плащате два пъти повече, получавате два пъти повече - обаче богатите групи от населението живеят средно по-дълго, което означава, че пенсионните плащания се получават за по-дълъг период от време. В дългосрочен план корекцията спрямо инфлацията би намалила пенсиите за старост спрямо настоящата система. Средствата, освободени от това облекчение, могат да се използват в следващата стъпка за намаляване на държавната субсидия. Част от това може да се използва и за увеличаване на началните пенсии.